A eficiência na alocação de recursos é um dos fatores fundamentais para determinar a capacidade de crescimento econômico de um país ao longo do tempo. Quando algo impede que o capital e o trabalho sejam destinados aos setores e às empresas que proporcionarão o melhor (e mais sustentável) retorno econômico para a sociedade, fica difícil manter taxas de crescimento sistematicamente elevadas. Isso ocorre porque a produtividade dos fatores utilizados na produção torna-se menor. Como eu já tratei nesta coluna, a baixa produtividade é um dos motivos por trás do descolamento do crescimento da América Latina em relação ao resto do mundo.

E como anda o Brasil nesse quesito? Sofrível . Como não existem milagres no crescimento econômico , enquanto não tivermos uma educação de qualidade , gastos públicos eficientes , e reformas que tragam aumentos permanentes de produtividade , o que observaremos é um país com muita dificuldade em aumentar o padrão de vida da população. Vamos aos dados.

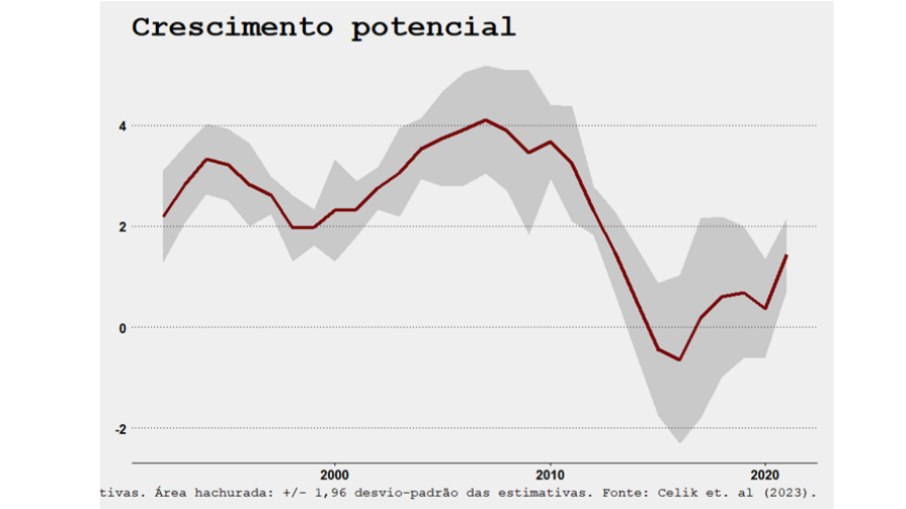

Com base nas estimativas do que chamamos na Economia de crescimento potencial (a taxa de crescimento que não gera nenhum tipo de desequilíbrio) reunidas na “Potential Growth: A Global Database” , resultado do trabalho de Sinem Kilic Celik, M. Ayhan Kose, Franziska Ohnsorge e Franz U. Ruch, podemos verificar, no gráfico abaixo, a evidente dificuldade estrutural do Brasil.

A curva vermelha do gráfico representa a média das estimativas de crescimento potencial por meio de técnicas distintas. Já na área hachurada temos o intervalo de 1,96 desvio-padrão de das estimativas contidas na base. O gráfico revela que, mesmo no estágio atual de desenvolvimentodo Brasil, crescer (sistematicamente) acima de 2% (especialmente no final da série) é desafiador.

E qual é a relação disso com os preços dos ativos?

O trabalho para discussão recentemente publicado intitulado “ Misallocation and Asset Prices” , de Winston Wei Dou, Yan Ji, Di Tian e Pengfei Wang, pode nos ajudar a responder essa pergunta. Os autores abordam essa questão do ponto de vista teórico, mas oferecem uma análise empírica cujos resultados corroboram as conclusões do modelo.

Existem dois canais pelos quais a má-alocação de recursos impacta o crescimento econômico. No primeiro, a ineficiência da utilização do capital acaba por reduzir os retornos da inovação, diminuindo assim a atratividade do capital intangível, o que acaba por desestimular as atividades de pesquisa e desenvolvimento por parte das empresas, o que termina por gerar um menor potencial de crescimento ao longo do tempo.

Há também o canal da avaliação dos ativos via a taxa de desconto. Em alguma medida, os produtos financeiros são precificados considerando os fluxos futuros esperados trazidos a valor presente. Nessa operação, utiliza-se uma taxa de desconto. Por exemplo, ao avaliarmos se preferimos R$ 100 hoje ou R$ 100 em um ano, escolhemos a primeira opção. Mas podemos ser indiferentes entre R$ 90 hoje ou R$ 100 em um ano, a depender da taxa de desconto, uma vez que, em média, temos pressa em gastar os recursos.

Pois bem, como as empresas operam em ambiente de incerteza e devem recrutar capacidade instalada para produzir frente à uma demanda que pode vir a não se materializar, quando há má-alocação, algumas das empresas (que já enfrentam restrições financeiras e, portanto, têm dificuldades em equacionar possíveis adversidades) veem os seus projetos dando retornos baixos, o que torna o crescimento das firmas (e da economia como um todo) muito mais volátil.

Essa variabilidade gera aumento de risco e, com ele, sobe também a taxa de desconto (já que agora cobramos também um maior prêmio de risco). Portanto, no momento de avaliar a atratividade dos ativos intangíveis, o valor presente dos fluxos esperados diminui (i) não apenas porque os fluxos diminuem (com o menor crescimento), (ii) mas também porque a taxa de desconto aumenta, o que reforça a queda da pesquisa e inovação e, com ela, novamente, a do PIB potencial.

Em suma, a má-alocação impacta não apenas o crescimento econômico de longo prazo, mas também a avaliação de ativos financeiros. Alocar melhor os recursos traria uma taxa de juros estruturalmente mais baixa e aumento do valor das empresas. Portanto, a agenda da alocação eficiente dos recursos deveria ganhar espaço no debate público e nas escolhas dos agentes públicos dos três poderes. Caso contrário, seguiremos condenando o crescimento futuro por meio de escolhas ineficientes no presente.