Em coluna publicada em novembro do ano passado,

discuti o importante canal do crédito para a (macro)economia. Abordei o fato dele ser um dos canais de transmissão da política monetária, mas também destaquei que outros fatores o influenciam, não apenas o que acontece com a taxa Selic.

Recomendo revisitarem os argumentos referentes aos canais do balanço das empresas e o balanço das famílias. Neste texto, vou focar no crédito à pessoa física.

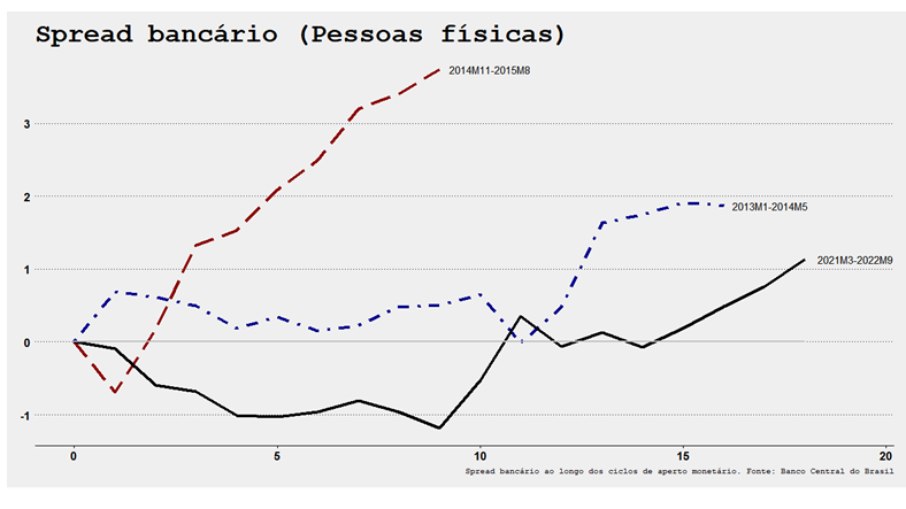

O que acontece com o spread bancário em momentos de aperto monetário? Obviamente, isso depende dos efeitos que o aperto terá na economia, do momento da mesma e de vários fatores. Mas podemos verificar a experiência de três episódios recentes (não coletei mais dados em função da limitação dos dados disponíveis no Banco Central) : 2013M1-2014M5, 2014M11-2015M8 e 2021M3-2022M9. Nesses períodos, a taxa Selic subiu (note que o tamanho das janelas é diferente e acompanhar os meses de aperto monetário). E o que será que aconteceu com o spread? Fiz os cálculos pela diferença entre o spread considerando o indicador de custo de crédito e o custo médio de captação em operações com recursos livres para pessoas físicas e a inadimplência medida pelo percentual da carteira atraso superior a 90 dias.

O resultado final é o mesmo: subiu entre 1,13 e 3,74 pontos percentuais. O interessante é a diferença em como isso ocorreu.

Podemos ver no gráfico (cujo eixo horizontal considera o número de meses do ciclo de alta da Selic e o eixo vertical representa o valor, em pontos percentuais, do aumento no spread em relação ao nível no início do ciclo) que no ciclo 2013M1-2014M5 houve uma resposta rápida, mas certa estabilidade durante 10 meses e só no ano posterior ao início do ciclo ocorreram aumentos adicionais. Já em 2014M11-2015M8, o aumento veio bem mais intenso, ainda que a reação inicial tenha sido de queda. E desta vez?

Curiosamente, a reação foi de queda. Apenas no décimo segundo mês é que o spread médio aumento (acima de variações da inadimplência, é sempre bom lembrar). E ainda sim houve alguns meses onde isso se reverteu, até que se consolidasse o aumento.

Sem uma análise mais rigorosa, tudo o que posso fazer é levantar uma hipótese: parte do suporte do consumo agregado durante o aperto monetário veio no fato de que, desta vez, os bancos não repassaram para o spread (de novo, acima da inadimplência). Isso é importante para balizarmos expectativas em relação à atividade econômica (que no “mercado” são, geralmente, um pouco pessimistas nesta época do ano) e à inflação (que no “mercado” são, geralmente, um pouco menos otimistas nesta época do ano). Mas, para isso, é importante olharmos também para o crédito às empresas, tema da coluna da semana que vem. Aguardo vocês!