Werner Roger

Desde que o mundo é mundo existem mitos que se espalham e são tomados como verdade. Em 1543, um cientista se empenhou demasiadamente para esclarecer verdades ainda incompreendidas que iniciaram uma revolução sobre a compreensão do universo, seu nome era Nicolau Copérnico. O polonês afirmou que o Sol era o centro do cosmo, e não a Terra. Mas não pense que essa descoberta foi aceita de imediato, muito pelo contrário, para os estudiosos essas ideias eram pura loucura e falácia, foram necessárias décadas até Copérnico alcançar credibilidade com a comprovação de sua tese. E acredite se puder, em pleno século 21 ainda é necessário insistir que a Terra é redonda, algo que se sabe há mais de dois mil anos que ela não é plana. Existem muitas teorias da conspiração sobre o tema, mas a ciência joga por terra todas essas falsas alegações. No mundo dos investimentos não é diferente; nesse caso os paradigmas e as lendas errôneas costumam funcionar como âncoras, feitas para paralisar e afundar.

Assuntos relacionados a investimentos e a dinheiro, de uma forma geral, costumam causar desconfiança, sobretudo, no Brasil, considerando nosso histórico de alta de inflação e crises econômicas que enraizaram alguns mitos no mercado financeiro. Provavelmente, você e muitas outras pessoas, já deixaram de fazer alguma aplicação por não disponibilizar de conhecimento necessário sobre investimentos. Isso também acontece porque as lendas são como uma nuvem espessa que impede que informações confiáveis iluminem as boas decisões e seguem gerando insegurança na hora de fazer aplicações, afinal, é desejo universal manter o seu patrimônio seguro. No entanto, ao não buscar orientação com fontes que têm credibilidade sobre o assunto, as pessoas se tornam reféns dessas falácias do mercado e acabam não acompanhando as (r)evoluções do mercado e obtendo o retorno que o seu investimento teria. Acima de tudo, perdem boas oportunidades, e no mundo de hoje, o nome disso é “continuar no erro” e, entre nós, não temos mais tempo para esse luxo.

Para se ter uma ideia desses mitos e lendas, para muita gente a Bolsa de Valores é sinônimo apenas de empresas gigantes, com receitas e ganhos bilionários. Isso é um tremendo engano. Existe também um universo vasto e pouco explorado das chamadas small caps (70% das empresas listadas são small ou micro caps) empresas com menor valor de mercado que são excelentes alternativas de diversificação de portfólio – que estão no topo de rentabilidade há um bom tempo, mas as lendas não as deixam reverberar no mercado como merecem. E os interesses para a verdade não disseminada está associada aos mais variados interesses, não necessariamente em favor dos investidores.

Pois bem, com a ajuda do meu sócio e amigo, Frederico Mesnik, quero te ajudar a desmistificar cinco dos principais mitos que rondam esses investimentos e paralisam/prejudicam a rentabilidade da sua carteira de ativos.

LENDA 1: SMALL CAPS TÊM MAIOR RISCO

Ao contrário do que se imagina, o risco das small caps é menor que o das grandes companhias que compões o Ibovespa. Além da maior volatilidade, as blues chips também possuem menor retorno no longo prazo, sendo superadas com amplitude pela performance das pequenas, segundo estudo elaborado pela Trígono Capital.

A pesquisa avaliou o desempenho das ações da Ibovespa (IBOV), do Índice de Small Caps (SMLL) e do indicador próprio da gestora, elaborado considerando o teto de R$ 10 bilhões para a classificação das empresas na categoria de small caps, chamado índice TRIG. O período da análise foi de 13 anos, compreendido entre abril de 2008 e setembro de 2021, desde o início da constituição do Índice Small Caps, o SMLL.

No quesito Risco x Retorno, as small caps despontaram no resultado com os menores indicadores de volatilidade (TRIG: 23% e SMLL: 25%), em comparação ao IBOV (28%), e melhor rentabilidade no período com 481% (TRIG) e 167% (SMLL), frente a apenas 64% de retorno do Ibovespa. Muitas consultorias e acadêmicos associam risco à volatilidade, crença de grande parte do mercado, mas que para nós da Trígono, trata-se de mais um mito, como muitos respeitadíssimos acadêmicos e grandes gestores como Warren Buffet concordam com isso. A volatilidade expressa o nervosismo do mercado, não necessariamente os riscos adjacentes.

Os dados comprovam que rentabilidade e risco nada têm a ver com o valor de mercado das small caps, apesar das gigantes da Bolsa serem escolhas comuns entre os principais players do mercado pela crença de serem robustas e financeiramente estáveis.

Além do menor risco, as pequenas possuem uma alta capacidade de recuperação em períodos de crises. Segundo o levantamento da Trígono Capital, em três das quatro últimas grandes crises, as small caps se recuperaram com o dobro ou até quatro vezes mais velocidade que o IBOV. Na crise da bolha imobiliária ou sub-prime dos Estados Unidos da América (EUA), desencadeada em 2008, o Ibovespa caiu 59% e precisou de 618 pregões para se recuperar. Enquanto o índice SMLL caiu 63% e levou apenas 381 pregões para retomar ao seu patamar original. A exceção foi na crise do coronavírus em 2020, em que o tempo de retomada das pequenas foi mais longo, porém seguido por uma safra de balanços positivos a partir de agosto. Prova disso, é que todos os fundos da gestora encerraram o ano com resultados positivos.

LENDA 2: SMALL CAPS TÊM MENOR CONSISTÊNCIA

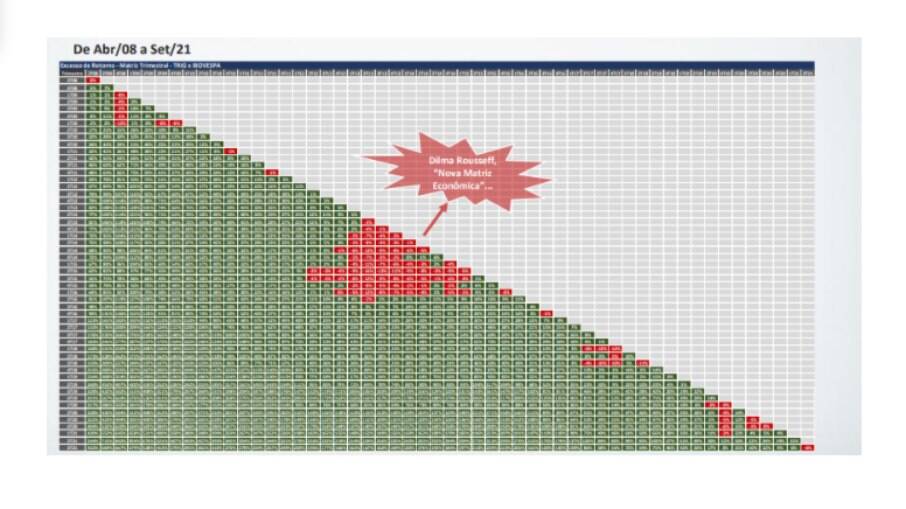

Para comprovar a boa performance das small caps, independentemente do período e tempo de aplicação, a Trígono Capital comparou os desempenhos trimestrais das empresas do mercado entre abril de 2008 e setembro de 2021. A pesquisa apontou que o índice TRIG superou em 92% das janelas o Ibovespa e o SMLL com 65% das janelas.

Em uma outra análise, foram realizadas 60 mil simulações de aportes e resgates no Ibovespa e a mesma quantidade no TRIG, com intervalos randômicos, considerando o mesmo período de 2008 a 2021. Nessas simulações, 89% dos investidores teriam ganhado mais dinheiro no índice da Trígono Capital, independentemente do tempo de permanência. Um dado que representa uma medida de pura de consistência das small caps.

LENDA 3 – MELHOR FAZER MARKET TIMING

Muitos atores do mercado financeiro acreditam que as ações de small caps são válidas apenas para market timing – prática de tentar comprar ativos na baixa e vender na alta. No entanto, não há porque esperar o melhor momento para entrar, vender e ficar operando. Bolsa é um investimento de longo prazo sendo assim essa prática não faz sentido, inclusive para as small caps. A crença equivocada se baseia em muitos investidores que não conseguem lidar com os altos e baixos do mercado ou não compreendem o raciocínio de longo prazo dos investimentos na bolsa – e nas small caps. Grande parte do crescimento está concentrado em poucos meses, o que reforça a tese do horizonte de longo prazo, com o intuito de não perder em movimentos específicos. Por exemplo, caso um investidor tenha ficado fora dos 13 pregões mais rentáveis de um total de 3.322 pregões, ele teria uma queda de 3% de retorno no acumulado do SMLL, considerando o período analisado de agosto de 2008 a setembro de 2021. Todos sabem que o mercado se comporta como rebanho, o famoso efeito manada, vendendo quando estão assustados e comprando quando estão confiantes, situação ou comportamento que nada tem a ver com os fundamentos das empresas, mas meras expectativas e que na maior parte das vezes não se confirmam. Tal comportamento gera custos de transação desnecessários, e ineficiência na gestão dos portfólios.

LENDA 4 – SMALL CAPS NÃO TÊM GOVERNANÇA

Governança não é sinônimo das empresas gigantes, muito pelo contrário, a maioria delas têm ido na contramão dessa diretriz. Grandes empresas já causaram e seguem causando grandes estragos aos seus acionistas, mesmo com todos os mecanismos de governança: como exemplo, temos a Sadia e Aracruz, com seus derivativos; JBS, Petrobras e Braskem com casos de corrupção; colapso das empresas X, de Eike Batista sem esquecer o caso da Vale, com as tragédias de Brumadinho e Mariana. Muitos outros casos aconteceram como a contabilidade criativa do IRB e fraudes como na CVC e outras, mesmo com grandes auditorias e conselhos fiscais supostamente verificando e atestando que a contabilidade é correta. Os conselhos de administração, passam batidos.

As small caps têm feito seu trabalho e se empenhado em aprimorar sua governança, com relatórios de transparência e boa articulação nos conselhos de administração. Prova disto é que quase 90% das companhias do índice TRIG estão listadas no Novo Mercado, nível mais elevado de governança da B3, superando os dois terços do SMLL e 57% das empresas que compõem o IBOV.

A questão da governança deve ser levada a sério por grandes e pequenas como ter conselheiros independentes, com grande experiência, sendo complementares entre si nas qualificações e experiências profissionais e sem conflitos. Um bom conselho de administração é fundamental nas empresas, sendo os conselheiros grandes responsáveis não só pelo G de Governança, mas o E e o S que formam o trígono ESG. As diretrizes na gestão social e ambiental das empresas, dependem sobremaneira dos conselheiros e do alinhamento destes aos acionistas. Sem este alinhamento, o descaminho ou problemas relacionados a ESG fatalmente irá acontecer, como nos exemplos citados.

LENDA 5 – SMALL CAPS NÃO TÊM LIQUIDEZ

Mesmo com excelente performance, as small caps costumam ser preteridas em comparação às blue chips como Vale e Petrobras, e os grandes bancos, entretanto, esse cenário está mudando. A liquidez dessas companhias vem aumentando e nunca esteve tão elevada. Vários índices e pesquisas de mercado atestam o excelente desempenho dessas empresas que apresentam rentabilidade fora da curva mesmo em períodos de turbulência atual. Atraindo a cada dia mais olhares de investidores e atores do mercado financeiro, notadamente consultorias independentes, que atuam em nichos em que as corretoras desprezam, pois estas estão interessadas nas empresas de maior liquidez, justamente pelo ganho de corretagem e oportunidades de negócios com o conglomerado financeiro aos quais pertencem, mas não necessariamente no melhor interesse dos clientes e investidores. As corretoras estimulam o giro das carteiras, em óbvio benefício próprio, e para tanto, privilegiam as análises e recomendações das empresas com maior liquidez.

É verdade que o volume de compras e vendas de ações das small caps não se compara ao de papéis de alguns dos nomes mais conhecidos da Bolsa, entretanto isso está longe de significar que não haja liquidez no mercado. O mercado é muito mais líquido hoje do que era, há 10 anos, e existe um mercado amplo para explorar. Por exemplo, das 85 empresas contidas atualmente no índice TRIG a liquidez diária média, foi de R$ 20 milhões nos últimos 12 meses. O número representa um free float de R$ 107 bilhões.

Mesmo com excelentes desempenhos e tantos indicadores positivos, muitas small caps ainda estão de fora do radar de investidores e analistas. Boa parte desse comportamento desconfiado é reflexo do desconhecimento sobre o forte potencial das small caps no mundo dos investimentos.

Também é importante mencionar que a quase totalidade dos IPOs ou empresas que acessam o mercado, são small caps, e ao não investir neste segmento, os investidores se privam de investir nestas empresas, que possivelmente serão as gigantes de amanhã. Só para lembrar, WEG, Magazine Luiza, Localiza, BTG Pactual, Natura, Raia Drogasil foram small caps, e hoje são blue chips que estão entre as empresas mais valorizadas do mercado. Caro leitor, você não gostaria de ter sido sócios destas empresas, e multiplicado seu investimento e capital investido? Muitas small caps de hoje seguirão o mesmo caminho.

Espero que com estes dados e análises, possamos ter esclarecido algumas questões que rondam esse mercado que é tão amplo e promissor, além de ter desmitificado crenças que não refletem a realidade sobre o investimento em small caps. Conversar sobre esse assunto é nossa missão, pois temos que trazer luz e gerar educação financeira, fomentando informação com confiabilidade sobre o universo das small caps. Assim como vemos a lua só por um ângulo, não podemos admirá-la relegando seu lado escuro nos esquecendo que essa outra metade, ainda que oculta reluz para todo mundo.

Werner Roger

Sócio cofundador e gestor da Trígono Capital